Công ty Bất động sản Đất Xanh Services (DXS) lên kế hoạch IPO 20% vốn điều lệ

Chịu áp lực do suy thoái kinh tế, ngân hàng vẫn có triển vọng đột phá năm 2021 / Chiến lược đầu tư cổ phiếu tuần 15/3/2021 - 19/3/2021

Công ty cổ phần Dịch vụ bất động sản Đất Xanh (DXS) có kế hoạch IPO và niêm yết cổ phiếu trên HOSE nhưng không phải toàn bộ là cổ phiếu phát hành mới.

CTCP Dịch vụ Bất động sản Đất Xanh (Đất Xanh Services - DXS) dự kiến chào bán tối đa hơn 71,66 triệu cổ phiếu, tương đương 20% vốn sau đợt phát hành. Trong đó, cổ đông hiện hữu chào bán hơn 35,8 triệu cổ phiếu và công ty cổ phần ra công chúng (IPO) tối đa 35,8 triệu cổ phiếu cho cổ đông mới. Việc chào bán này có nguyên tắc ưu tiên. Số cổ phiếu thuộc sở hữu của cổ đông hiện hữu sẽ được ưu tiên phân phối trước để có sự linh hoạt tối đa về phương án sử dụng vốn cho Đất Xanh.

Vốn điều lệ DXS sau IPO dự vào mức 3.583 tỷ đồng. Tính đến hết 2020, DXS đang có vốn 3.225 tỷ, là công ty con do Tập đoàn Đất Xanh (DXG) nắm giữ 84,2% vốn.

Đợt chào bán IPO dự kiến bắt đầu từ 29/3 đến 19/4. Giá chính thức sẽ được công bố sau khi có chấp thuận chào bán của Ủy ban Chứng khoán Nhà nước và DXS công bố thông tin. Cổ phiếu dự kiến được niêm yết trên HoSE trong quý 2/2021.

Doanh nghiệp vẫn chưa công bố giá chào bán cụ thể đối với nhà đầu tư, giá chào bán dự kiến sẽ công bố sau khi có chấp thuận chào bán của Ủy ban chứng khoán Nhà nước.

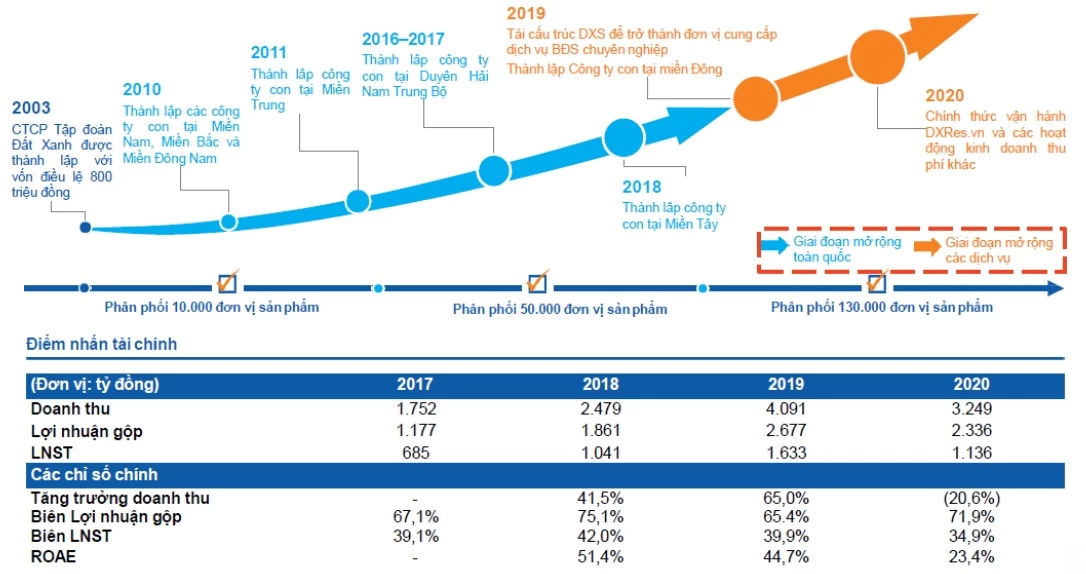

DXS được công ty chứng khoán VCBS đánh giá là một trong những doanh nghiệp lớn về bất động sản. Công ty thành lập năm 2003, và phát triển vượt bậc sau gần 20 năm hoạt động. Thị phần môi giới của Đất Xanh Services lớn gấp 2 lần so với đối thủ cạnh tranh là Cenland. Tốc độ tăng trưởng hằng năm kép doanh thu hàng năm tăng 51,3% từ năm 2013.

Quá trình phát triển của Đất Xanh Services. Nguồn: VCBS

Tuy nhiên, đợt IPO của DXS cũng khác biệt. Thông thường trong các đợt IPO mới, ban lãnh đạo và cổ đông hiện hữu sẽ giữ nguyên lượng cổ phiếu đang sở hữu và phát hành thêm cổ phiếu mới, dòng tiền huy động sẽ chảy vào doanh nghiệp giúp gia tăng giá trị doanh nghiệp, điều này đồng nghĩa với cam kết gắn bó giữa ban lãnh đạo vào doanh nghiệp sau khi niêm yết và tạo thêm sự tin tưởng cho những nhà đầu tư bên ngoài có thể tham gia mua cổ phần trong đợt IPO. Tuy nhiên, DXS đã chọn hình thức IPO bằng việc các cổ đông hiện hữu bán giảm sở hữu trước khi niêm yết trên sàn.

Doanh nghiệp cho biết sẽ bắt đầu IPO từ 29/3 và ưu tiên phân phối trước theo danh sách đăng ký.

End of content

Không có tin nào tiếp theo