Nợ xấu của tăng 84% trong 3 tháng đầu năm, lãnh đạo TPBank nói gì?

Vì sao TPBank “nỗ lực” mua lại 6 lô trái phiếu trước hạn trong 9 tháng đầu năm? / TPBank bị đề nghị điều tra về bán bảo hiểm

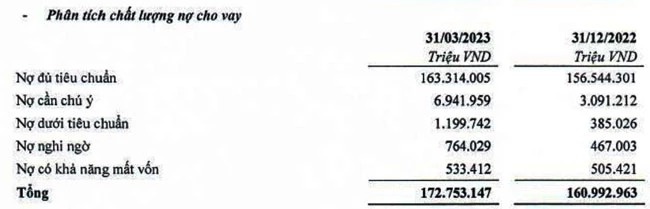

Cụ thể, theo Báo cáo tài chính hợp nhất quý 1/2023, nợ xấu của Ngân hàng TMCP Tiên Phong (TPBank, HoSE: TPB) tăng mạnh ở cả 3 nhóm nợ xấu.

Kết thúc quý 1/2023, nợ xấu của TPBank tăng tới 84% so với hồi đầu năm.

Tính đến ngày 31/3/2023, nợ dưới tiêu chuẩn (nợ nhóm 3) tăng mạnh 211,6% so với hồi đầu năm lên mức 1.199,7 tỷ đồng; Nợ nghi ngờ (nợ nhóm 4) tăng 63,6% đạt 764 tỷ đồng; Nợ có khả năng mất vốn (nợ nhóm 5) tăng 5,5% đạt mức 533,4 tỷ đồng.

Điều này khiến tổng nợ xấu nội bảng của TPBank tăng 84% so với hồi đầu năm lên mức 2.497,2 tỷ đồng và tỷ lệ nợ xấu nội bảng của nhà băng này tăng từ 0,84% hồi đầu năm lên mức 1,45%.

Ngoài ra, nợ cần chú ý (nợ nhóm 2) của TPBank cũng ghi nhận mức tăng 124,6% lên mức gần 6.942 tỷ đồng và nhà băng này cũng đang sở hữu khoản nợ xấu 44,7 tỷ đồng tại Công ty TNHH Mua bán nợ Việt Nam (DATC).

Lý giải cho việc nợ xấu tăng mạnh chỉ trong 3 tháng đầu năm, tại ĐHCĐ thường niên 2023, Tổng Giám đốc TPBank - Nguyễn Hưng cho biết: Tỷ lệ nợ xấu trong quý 1/2023 có xu hướng tăng do theo CIC, khi ngân hàng có nợ xấu ở ngân hàng khác sẽ dẫn đến xếp vào nhóm nợ cao hơn dù vẫn trả đầy đủ nợ gốc và lãi cho TPBank.

Kết thúc quý 1/2023, lợi nhuận trước thuế của TPBank đạt 1.765 tỷ đồng, tăng 8,7% so với cùng kỳ năm ngoái. Tuy nhiên, nguồn thu chính là thu nhập lãi thuần lại sụt giảm và dòng tiền bị âm của TPBank này âm trong 3 tháng đầu năm.

So với quý 1/2022, thu nhập lãi thuần của TPBank giảm 3,3% xuống mức 2.736,8 tỷ đồng; Lãi thuần từ hoạt động dịch vụ đạt 695,7 tỷ đồng, tăng 36%. Lãi thuần từ hoạt động kinh doanh ngoại hối đạt 151 tỷ đồng, tăng tới 370%.

Ở chiều ngược lại, mảng mua bán chứng khoán đầu tư của TPBank giảm 57,7% xuống còn 34,2 tỷ đồng; Lãi từ hoạt động khác giảm 74,2% xuống mức 41,2 tỷ đồng.

Trong kỳ, chi phí hoạt động của TPBank tăng 27,6% so với cùng kỳ năm ngoái lên mức 1.579 tỷ đồng và Chi phí dự phòng rủi ro tín dụng giảm 58% xuống mức gần 315 tỷ đồng. Do đó, TPBank có lợi nhuận trước tăng 8,7% đạt mức 1.765 tỷ đồng.

Năm 2023, TPBank đặt mục tiêu lợi nhuận trước thuế 8.700 tỷ đồng, tăng 11% so với mức thực hiện năm 2022. Như vậy kết thúc quý 1/2023, TPBank đã thực hiện được 20,3% mục tiêu lợi nhuận.

Tính tới ngày 31/3/2023, dòng tiền thuần của TPBank âm 1.130 tỷ đồng (cùng kỳ âm 11.012,5 tỷ đồng). Trong đó, dòng tiền từ hoạt động kinh doanh âm 594 tỷ đồng; Dòng tiền từ hoạt động đầu tư âm 109,5 tỷ đồng và dòng tiền thuần từ hoạt động tài chính âm 426,3 tỷ đồng.

Kết thúc quý 1/2023, tổng tài sản TPBank đạt 343.522 tỷ đồng, tăng 4,5% so với đầu năm. Trong đó, dư nợ cho vay khách hàng tăng 7,3% lên mức hơn 172.753 tỷ đồng, tiền gửi các TCTD khác tăng 5,1% đạt 38.778 tỷ đồng, tiền gửi tại NHNN giảm 25% xuống mức 8.982,5 tỷ đồng,…

End of content

Không có tin nào tiếp theo