Con nợ tự tử: Cảnh báo về những cái “bẫy” của hợp đồng vay tiêu dùng, vay qua app điện thoại

Yêu cầu VPBank và 3 công ty tài chính FE CREDIT, HD SAISON, Shinhan Việt Nam báo cáo sau vụ con nợ tự tử / Con nợ tự tử: Do buông lỏng quản lý dịch vụ tài chính tín chấp và thu hồi nợ

Trước khi đặt bút ký vay tiền, khách hàng cần tìm hiểu kỹ về Hợp đồng tín dụng giữa mình với công ty tài chính. Ngoài lãi suất, khách hàng còn cần quan tâm tới phí dịch vụ, phí quản lý tài khoản, phí phạt quá hạn tính theo ngày, phí quá hạn tính theo kỳ, phí gia hạn... Các công ty cho vay online thường trừ phí ngay khi cho vay nên người vay sẽ không nhận được đủ số tiền muốn vay. Theo chị Nguyễn Nga (ở Thanh Hóa), một người đã vài lần vay tiền qua ứng dụng cho vay online VĐồng cho biết: “Phí đắt lắm. Nói chung, cứ vay 1,5 triệu thì phí mất gần 500.000 đồng, tôi chỉ nhận được 1 triệu đồng cho khoản vay 1,5 triệu đồng”.

Một số công ty tài chính cho vay tiêu dùng, ví dụ Uvay, tính lãi suất cho vay 0 đồng nhưng phí dịch vụ và quản lý tài khoản từ 20 – 30% khoản vay. Uvay tính phí quá hạn 1%/ ngày nhưng có phí quá hạn tính theo kỳ 3 ngày (3%), 7 ngày (5%), 15 ngày (10%), 30 ngày (15%).

Idong, một ứng dụng có công ty mẹ ở Trung Quốc, thu phí quản lý tài khoản tùy theo khoản vay nhưng với tài khoản nợ quá hạn sẽ thu thêm 3% phí quản lý tài khoản quá hạn cộng với phí quá hạn (1,5%/ngày nếu quá hạn từ 1 đến 14 ngày; nếu quá hạn từ 15 – 60 ngày, phí quá hạn là 1,6%/ngày; quá hạn trên 60 ngày, phí quá hạn sẽ là 1,7%). Tuy nhiên, hầu hết người đi vay tiêu dùng, nhất là vay qua ứng dụng trên điện thoại, chỉ quan tâm tới lãi suất và khoản tiền vay được.

Chị Nga cho biết: “Mấy khoản về lãi phạt, lãi quá hạn tôi không đọc kỹ. Chỉ xem tiền nhận được là bao nhiêu thôi”. Nói chung, hầu hết người vay đều chủ quan, nghĩ số tiền vay ít nên không mấy quan tâm tới các khoản phạt. Tuy nhiên, trên thực tế, nhiều khách hàng không chủ động được dòng tiền, để quá hạn các khoản vay, dẫn tới trả mãi không hết nợ, phí chồng phí, nợ chồng nợ và cuối cùng, trở thành nạn nhân của các Đối tác hỗ trợ thu hồi nợ xấu của các công ty tài chính.

Theo chị Thúy Lan, một người đã từng bị đòi nợ kiểu xã hội đen sau khi vay tiền tín chấp tiêu dùng: “Với khoản vay 15 triệu đồng, tôi chỉ nhận về được 12 triệu đồng vì họ trừ lãi và phí trước. Nhưng khi tôi bị nợ quá hạn, thì lãi mẹ đẻ lãi con, các loại phí chồng chất. Chỉ vài tháng sau số nợ của tôi đã lên tới 40 triệu đồng. Tôi và bạn bè, gia đình liên tục bị quấy rối, đòi nợ, rất mệt mỏi”.

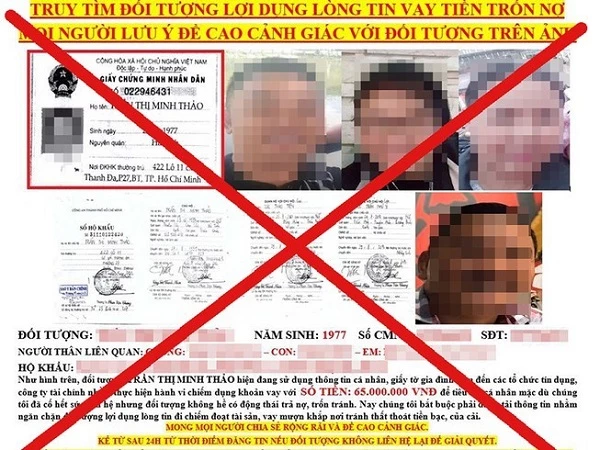

Thời gian khoản nợ quá hạn bị công ty tài chính chuyển cho Đối tác hỗ trợ thu hồi nợ cũng là vấn đề khách hàng cần quan tâm. Nếu để rơi vào trường hợp này, rất có thể khách hàng sẽ gặp phải những trải nghiệm tồi tệ với các Đối tác của các công ty tài chính. Ngoài ra, khách hàng cũng cần biết phần lớn công ty cho vay tiêu dùng, đặc biệt là các công ty cho vay dễ dàng qua ứng dụng, thường “không nương tay” khi đòi nợ. Họ sẵn sàng gây sức ép tâm lý như gọi điện liên tục bất kể giờ giấc, làm phiền đến bạn bè và người thân của người đi vay, thậm chí bêu rếu người đi vay trên mạng xã hội.

Bêu xấu trên mạng xã hội để gây áp lực đòi nợ là chiêu thức thường thấy của các công ty đòi nợ thuê.

Chị Nga cho hay, trong thời gian vay VĐồng, dù chỉ chậm trả hai ngày, họ gọi đòi chị nghe máy và “nói là mình có trục trặc nên phải chậm vài hôm và chịu lãi nhưng vẫn bị họ gọi cho người thân làm phiền”.

Người có ý định vay tiền qua các ứng dụng trên điện thoại cần hết sức thận trọng vì hầu hết các ứng dụng cho vay online sẽ đòi quyền truy cập vị trí, danh bạ điện thoại, thực hiện và quản lý cuộc gọi, truy cập máy ảnh, phương tiện và tệp, truy cập lịch, gửi và xem tin nhắn SMS… Chấp nhận vay tiền chấp nhận cấp những quyền trên và trong hợp đồng có điều khoản “đồng ý và cho phép (bên cho vay) chuyển giao và tiết lộ cho bất kỳ bên thứ ba bất cứ thông tin nào liên quan tới Khách hàng và/hoặc vấn đề liên quan đến Hợp đồng này và/hoặc tài liệu bảo đảm tại bất kỳ thời điểm nào mà (bên cho vay) theo quyết định của mình cho là đúng đắn và cần thiết mà không phải chịu trách nhiệm với khách hàng… Khách hàng hoàn toàn chấp thuận đối với những hành động đó và tuyên bố rằng không cần thiết hay bắt buộc một sự chấp thuận nào khác của Khách hàng thêm nữa”.

Đây là một đoạn rất thường gặp trong các hợp đồng cho vay online mà khách hàng thường bỏ qua. Vì thế, nếu để nợ quá hạn, cũng giống như FE Credit tuyên bố khách hàng đã đồng ý để họ chuyển việc thực hiện thu nợ cho Đối tác khi ký Hợp đồng tín dụng, sẽ rất khó để đi kiện các công ty tài chính nếu họ hoặc bên thứ ba làm phiền đến người thân, bạn bè, bêu rếu, thông báo khắp nơi nợ nần của con nợ...

Ngoài ra, khách hàng đang vay nợ các công ty tài chính tiêu dùng, nhất là qua ứng dụng, nên thận trọng khi thanh toán nợ. Theo chị Hồng Điệp (ở Hà Nội) người từng có thời gian làm việc cho một công ty tài chính cho vay tiêu dùng có công ty mẹ ở Trung Quốc còn cho biết, có hiện tượng nhân viên của công ty tài chính lén sử dụng dữ liệu khách hàng để đòi nợ và chiếm đoạt số tiền. Khi nợ quá hạn, công ty cho vay vẫn sẽ tính lãi, đòi tiền và coi việc bị lừa là việc riêng của khách hàng. Vì thế, đã xảy ra nhiều trường hợp khách hàng nói mình đã đóng tiền nhưng vẫn bị công ty đòi nợ.

Khách hàng cũng cần chú ý về quy định thanh toán trước hạn trong Hợp đồng tín dụng online. Một số ứng dụng như Ovay, Cashvn quy định điều kiện thanh toán trước hạn gồm “thời gian vay đã vượt quá một nửa của Thời hạn vay” và “phải được sự chấp thuận trước của bên cho vay”. Như vậy, trong các trường hợp này, nếu không được Ovay, Cashvn đồng ý, khách hàng sẽ không thể yêu cầu thanh toán trước hạn.

Nói chung, các ứng dụng cho vay tiền thường tự quảng cáo bằng những lời có cánh như cho vay nhanh, không cần thế chấp, không cần xét duyệt hồ sơ… Tuy nhiên, khi tiêu chuẩn cho vay càng thấp, rủi ro đối với bên cho vay sẽ càng cao. Rủi ro cao thì lãi sẽ cao. Nếu lãi thấp, nó sẽ được bù bằng các kiểu phí và phạt nợ quá hạn. Ngoài ra, để giảm thiểu rủi ro, bên cho vay cũng sẽ chuyển nợ xấu cho bên thứ ba đòi hộ. Như vậy, vô hình chung, rủi ro phát sinh do cho “vay dễ” của bên cho vay cuối cùng lại chuyển cho khách hàng, trở thành “rủi ro” bị đòi nợ kiểu “xã hội đen” của khách hàng.

Đó là chưa kể, nhiều ứng dụng còn cho vay với lại suất cao, do xã hội đen núp bóng ngay từ đầu. Vì vậy, người dân không nên ham “vay dễ”, “lãi thấp”, cần hết sức thận trọng, cân nhắc khả năng trả nợ, có trách nhiệm với các dự định vay tiêu dùng của mình, cố gắng tiếp cận các dịch vụ ngân hàng trước khi nghĩ tới các công ty tài chính và ứng dụng cho vay online. Trong trường hợp bất khả kháng, cần chọn công ty tài chính có uy tín và đọc kỹ hợp đồng trước khi bấm xác nhận khoản vay.

End of content

Không có tin nào tiếp theo

Xem nhiều nhất

Sony ra mắt tai nghe chống ồn WF-1000XM6

Xung đột Trung Đông: Nguy cơ kích hoạt làn sóng khủng hoảng chi phí sinh hoạt mới trên toàn cầu

Bộ Công Thương ban hành quy định mới về truy xuất nguồn gốc thực phẩm

Việt Nam đề nghị EAEU gỡ nút thắt cho dệt may và thủy sản

Căng thẳng Trung Đông leo thang, doanh nghiệp thuỷ sản cần làm gì?

Giá heo hơi ngày 4/3: Miền Bắc, miền Trung tiếp đà giảm, miền Nam đứng giá