Thông tin hỗ trợ TTCK chưa rõ ràng, cơ hội đầu tư nào trong tháng 7?

Giải thích nghịch lý thị trường lao động tăng nhưng doanh nghiệp kêu thiếu công nhân / Bán hàng trôi nổi, hộ kinh doanh nông ngư cơ ở Đồng Tháp bị phạt 12,5 triệu đồng

Báo cáo chiến lược vĩ mô tháng 7 của CTCK Rồng Việt (VDSC) mới đây cho thấy, kinh tế vĩ mô thế giới đã hé lộ một số tín hiệu tích cực ban đầu về giá dầu, khi đã giảm hơn 10% từ đỉnh, đặc biệt là ghi nhận sự giảm nhanh sau kỳ họp OPEC+ cam kết sẽ gia tăng sản lượng trong tháng 7 - 8/2022.

Bên cạnh đó, nền kinh tế Trung Quốc bước đầu đang cho thấy dấu hiệu hồi phục trong tháng 6/2022 thông qua các số liệu về xuất nhập khẩu, logistics, PMI, ISM… Tuy nhiên, các chuyên gia nhận định vẫn còn khá sớm để có cái nhìn lạc quan về hai biến số này. Chưa kể, số liệu kinh tế Mỹ và mức tăng lãi suất được công bố trong kỳ họp Fed tháng 7 tới đây sẽ có ảnh hưởng đáng kể đến thị trường thế giới cũng như Việt Nam.

Mặt khác, các nhà điều hành trong nước có những động thái hỗ trợ kiểm soát lạm phát, duy trì lãi suất điều hành và lãi suất cho vay trên thị trường 1 cũng như ổn định tỷ giá. Vì vậy, VDSC cho rằng trong ngắn hạn (tháng 7/2022), các biến số vĩ mô này vẫn chưa có sự thay đổi đáng kể.

Dù vậy, dự thảo Giao dịch T+2 chứng minh nỗ lực của cơ quan chủ quản trong việc thúc đẩy sự tăng trưởng và phát triển của thị trường trong dài hạn. Trong thực tế, nhà đầu tưsẽ có lợi hơn về thời gian giao dịch và chi phí margin. Tuy nhiên, trong ngắn hạn khó có thể đánh giá được hiệu quả của dự thảo này, đặc biệt trong bối cảnh thị trường vừa trải qua đợt điều chỉnh mạnh, tâm lý nhà đầu tư cá nhân vẫn còn nhiều e ngại như hiện tại.

Bên cạnh đó, với diễn biến leo thang của lạm phát thế giới và chính sách tiền tệ của Fedđang áp lực lên tỷ giá VND/USD đang khá lớn. VDSC cho rằng, NHNN sẽ duy trì chính sách tiền tệ thận trọng, trong đó ưu tiên ổn định lãi suất và sẽ có động thái nhằm điều tiết biến động tỷ giá. Hạn mức tăng trưởng tín dụng mới cho ngành ngân hàng khả năng sẽ có trong nửa đầu quý 3, song mức độ sẽ chậm hơn so với các năm trước.

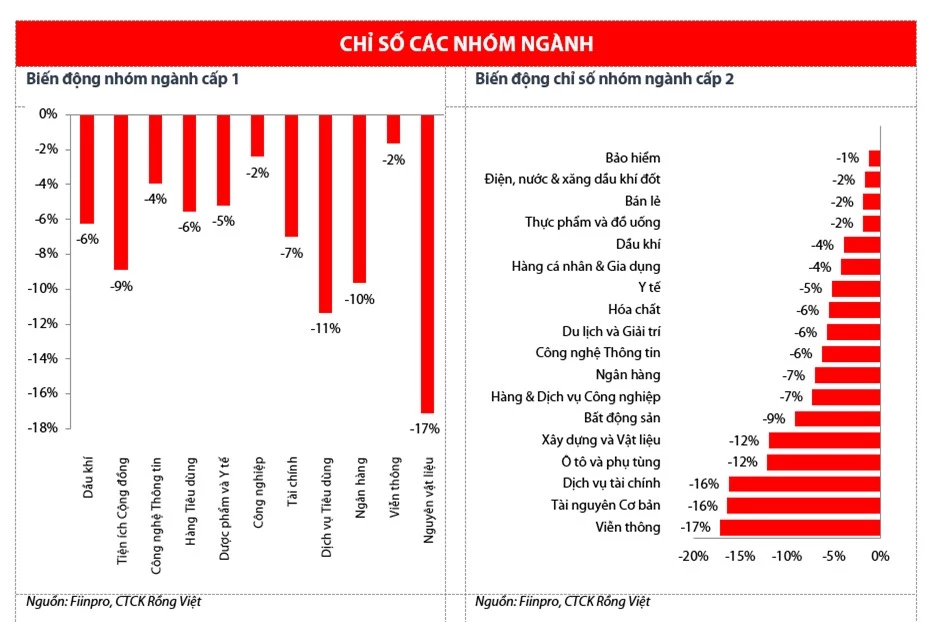

Xét về triển vọng kinh doanh trong quý 2 và quý 3 của các ngành nghề, mặc dù đa số đều được đánh giá là trung lập – tích cực, xu hướng nhìn chung có sự phân hóa giữa các ngành. Do vậy, dòng tiền sẽ tiếp tục luân chuyển qua lại giữa các nhóm ngành, thay vì tạo nên một sóng tăng mạnh cho thị trường.

Theo đó, các chuyên gia kỳ vọng VN-Index sẽ biến động trong vùng 1.180 – 1.250 điểm. Trong kịch bản tiêu cực, khi giá dầu tăng mạnh trở lại, đồng thời tăng trưởng kinh tế Mỹ xác nhận đi vào “suy thoái kỹ thuật”, chỉ số VN-Index có thể diễn biến xấu hơn so với mức kỳ vọng. Chiến lược đầu tư mang tính phòng thủ cao vẫn được khuyến nghị cho tháng 7 này, nhà đầu tưcần duy trì sức mua tốt để có thể nắm bắt cơ hội trong những phiên dao động mạnh của thị trường.

Dự báo ba nhóm ngành sẽ tiếp tục bị ảnh hưởng tiêu cực trong quý 3/2022 là bất động sản (BĐS), vật liệu xây dựng (VLXD) và hóa chất. Trong đó, BĐS và VLXD là hai nhóm ngành đã bị điều chỉnh mạnh nhất từ đầu năm đến nay (với mức giảm 28% và 37% so với mức giảm 22% của VN-Index) nên vẫn chưa cho thấy các tín hiệu khởi sắc tháng 7.

Do đó, các chuyên gia khuyến nghị nhà đầu tưđang nắm giữ những cổ phiếu trên nên thận trọng quan sát và cân nhắc thời điểm chốt lời phù hợp đối với những cổ phiếu đã có đà tăng giá mạnh nhưng không được hỗ trợ một cách chắc chắn, kể cả cổ phiếu thuộc nhóm thủy sản (VHC, ANV), vốn đã ghi nhận đà tăng giá mạnh mẽ trong thời gian qua. Ngoài ra, mức định giá tương đối cao sẽ là trở ngại để các cổ phiếu lớn như FPT và PNJ duy trì được đà tăng giá ngắn hạn.

Trong khi đó, theo phân tích của CTCK Maybank Investment Bank, mặc dù tăng trưởng GDP cao so với các kỳ trước, đạt 7,72% trong quý 2/2022 nhưng phản ứng của thị trường khá trầm lắng khi các nhà đầu tưchuyển trọng tâm sang lập trường của NHNN đối với lạm phát tăng nhanh. Trong khi NHNN vẫn có khả năng điều tiết, CTCK Maybank dự báo lãi suất sẽ tăng 70 điểm cơ bản trong năm nay do tác động của thị trường. Tuy nhiên, các chuyên viên phân tích Maybank kỳ vọng, dự báo trên sẽ không có ảnh hưởng đáng kể đến nền kinh tế bởi tăng trưởng tín dụng 14% cả năm là mức hợp lý trong trung hạn.

Tuy nhiên, tháng 7 là mùa báo cáo kết quả kinh doanhquý 2/2022 nên thị trường sẽ chứng kiến sự phân hóa giữa các ngành và cổ phiếu. Theo đó, Maybank kỳ vọng ngân hàng, bán lẻ, hậu cần hàng không, hậu cần hàng hải, thủy sản và năng lượng sẽ hoạt động tốt hơn.

Song song đó, với nhu cầu bị dồn nén và tiêu dùng thúc đẩy tăng trưởng GDP trong quý 2/2022, những công ty hưởng lợi từ động lực mở cửa trở lại có thể trở thành tâm điểm của thị trường. CTCK Maybank khuyến nghị, VJC (logistics hàng không), PNJ (bán lẻ) và MBB, VPB (ngân hàng) cho các ý tưởng giao dịch trong tháng 7.

End of content

Không có tin nào tiếp theo