Kênh phân phối hiện đại và online đang lấn át các cửa hàng truyền thống

Quảng Ngãi: Ruộng ớt chín đỏ bị bỏ mặc, mắt người nông dân "cay xè"! / Giá thép tiếp tục tăng

Mặc dù hệ thống phân phối bán lẻ ở Việt Nam bị lấn át bởi các cửa hàng thương mại và chợ truyền thống, nhưng bức tranh toàn cảnh cũng đã có nhiều thay đổi với những hình thức thương mại hiện đại. Báo cáo của Q&Me vào tháng 4/2021 đã chỉ ra những con số so sánh giữa xu hướng thương mại hiện đại với những chuỗi cửa hàng lớn tại Việt Nam.

Việt Nam là đất nước nơi có chợ truyền thống và cửa hàng mặt phố chiếm lĩnh thị trường. Điều này sẽ thay đổi với những kênh phân phối hiện đại và hệ thống cửa hàng online đang dần chiếm ưu thế. Cửa hàng mặt phố chiếm tới 62%, chợ truyến thống chiếm 12% đã dần bị giảm xuống 55%, và 9% trong năm 2019 và được dự báo sẽ giảm về 51% và 6% trong năm 2025. Thị phần của các cửa hàng đặc sản được tăng dần lên từ 4% lên 9% và được dự báo lên 10% trong các năm tương ứng. Thị phần bán lẻ của siêu thị vẫn giữ đà ổn định 14 - 15% trong khi thị phần của các cửa hàng online tăng mạnh mẽ từ 1% năm 2012 đến 6% năm 2025.

Việt Nam có rất nhiều nhà đầu tư nước ngoài tham gia vào ngành công nghiệp bán lẻ, thị trường bán lẻ của Việt Nam được dẫn dắt bởi những tập đoàn lớn. Tập đoàn Thế giới di động MWG chiếm lĩnh thị trường bán lẻ điện máy, đồ công nghệ và đang mở rộng sang hàng hóa tiêu dùng. Thế giới Di động hiện có tổng 4.059 cửa. hàng, tăng gần 1.000 cửa hàng so với thời điểm một năm trước. Vingroup là tập đoàn duy nhất có chuỗi trung tâm thương mại khắp Việt Nam. Còn tập đoàn Masan đã mua lại chuỗi siêu thị VinMart /VinMart + với hơn 2.500 cửa hàng.

Thị trường bán lẻ đang chứng kiến xu hướng chợ truyền thống dần bị thay thế. Người Việt Nam đã quen thuộc với việc mua hàng hóa ở chợ truyền thống, hiện nay vẫn còn khoảng 8.500 chợ tồn tại theo hình thức này. Nhưng mặt khác, số lượng các siêu thị mini tăng lên nhanh chóng cũng làm cho hành vi tiêu dùng ngày càng trở nên thay đổi. Bách Hóa Xanh là một điển hình, từ 421 cửa hàng vào tháng 1/2019, vào tháng 1/2020 đã tăng lên 1.041 cửa hàng và lên 1.719 cửa hàng vào tháng 1/2021.

Số lượng siêu thị cũng tăng nhẹ khi VinMart mở rộng thêm nhiều cửa hàng. Trong năm 2020 có một số siêu thị phải đóng cửa do đại dịch Covid-19 nhưng đã tăng nhẹ trở lại vào năm 2021.

Các cửa hàng tiện lợi và siêu thị mini giữ được số lượng ổn định, tuy ít nhiều bị ảnh hưởng do sự gia tăng số lượng lớn của chuỗi Bách Hóa Xanh và việc tái cấu trúc lại hệ thống VinMart+, tổng số lượng chỉ tăng khoảng hơn 100 cửa hàng trên toàn cuối, chi tiết như trong bảng thống kê.

Các trung tâm thương mại có số lượng giữ nguyên so với năm 2020 nhưng đã tăng khoảng 10% so với năm 2019. Nổi bật là hệ thống của Aeon Mall 6 trung tâm, Lotte Mart 16 trung tâm và Vincom 77 trung tâm.

Các cửa hàng nhỏ giảm số lượng đáng kể khoảng 9% do sự ảnh hưởng của dịch Covid-19. Rất nhiều cửa hàng của Konomoya và Miniso đã đóng cửa do sự vắng vẻ của thị trường khách du lịch, đặc biệt tại những thành phố và khu vực tập trung đông người.

Thống kê số lượng siêu thị, trung tâm thương mại và cửa hàng bán lẻ.

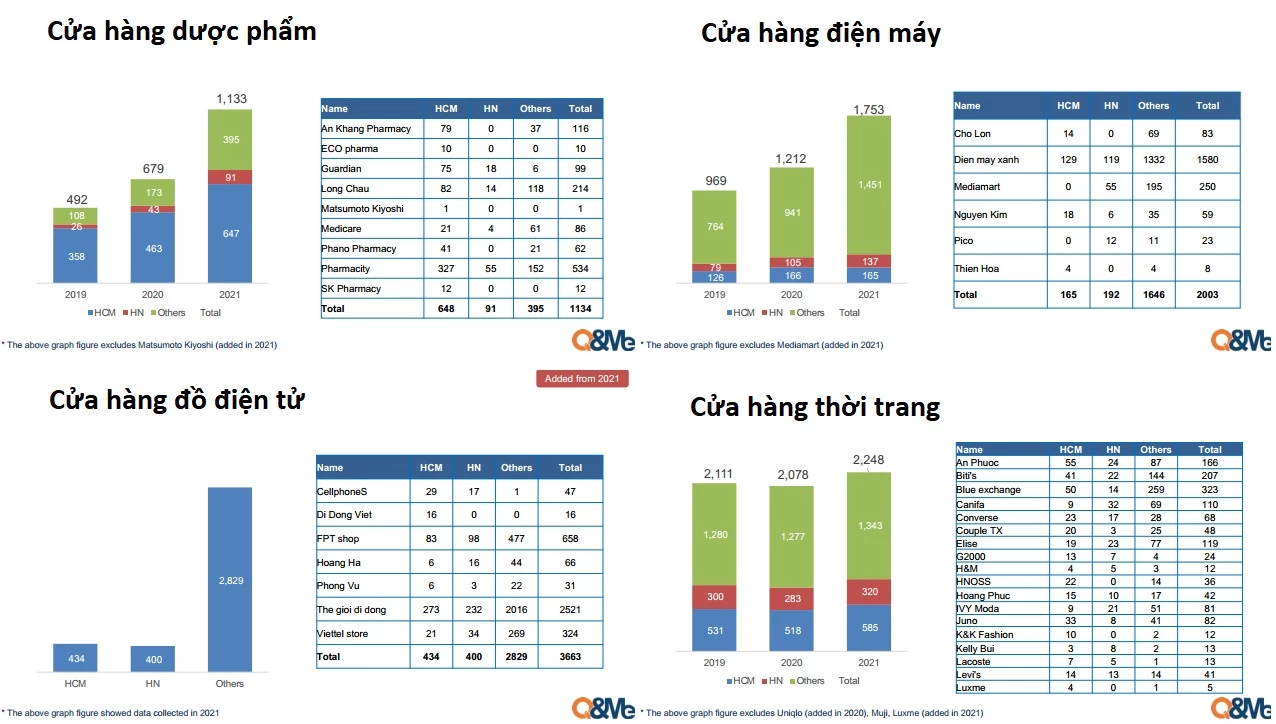

Đối với hệ thống các cửa hàng thuốc, số lượng tăng lên nhanh chóng với sự góp mặt của hệ thống Pharmacity 534 cửa hàng, Long Châu 214 cửa hàng và Nhà thuốc An Khang với 116 cửa hàng. Ít hơn là Guardian 99 cửa hàng, Medicare 86 cửa hàng, Phano Pharmacy với 66 của hàng.

Số lượng các cửa hàng điện máy tăng lên đáng kể tới 1.753 cửa hàng so với 1.212 cửa hàng của năm 2020, do mức tăng trưởng mạnh của hệ thống Điện Máy Xanh. Điện Máy Xanh hiện có tới 1.580 cửa hàng trên toàn quốc, đặc biệt tăng trưởng mạnh mẽ ở các tỉnh, sau đó là Media Mart với 250 cửa hàng, Nguyễn Kim 59 cửa hàng, Pico 23 cửa hàng và Chợ Lớn 83 cửa hàng.

Đối với hệ thống các cửa hàng bán các sản phẩm Công nghệ thông tin, Thế giới di động chiếm lĩnh thị trường với 2.521 cửa hàng trong tổng số 3.663 cửa hàng trên toàn quốc. FPT Shop xếp thứ 2 nhưng bị bỏ xa với chỉ 658 cửa hàng, Viettel đứng thứ ba với 324 cửa hàng, còn lại những hệ thống của CellphoneS, Di động Việt, Hoàng Hà, Phong Vũ đều có dưới 100 cửa hàng.

Ở mảng sôi động nhất là thị trường thời trang, bất chấp đại dịch Covid, số lượng cửa hàng theo chuỗi bán lẻ tăng lên tới 8%, nâng tổng số lên 2,248 cửa hàng. Nếu không tính hệ thống của Uniqlo mới xuất hiện ở Việt Nam năm 2020, Muji và Luxme năm 2021, thì Blue Exchange dẫn đầu với 323 cửa hàng toàn quốc, sau đó là Biti's 207 cửa hàng, An Phước 166 cửa hàng và Elise 110 của hàng, còn lại là các hệ thống khác có số lượng dưới 100 cửa hàng.

Trong hệ thống các cửa hàng cafe, số lượng tăng tới 13% với sự dẫn dắt thị trường của hệ thống Highland 426 cửa hàng toàn quốc. Tiếp theo là hệ thống của The Coffee House với 163 cửa hàng, Trung Nguyên 89 cửa hàng, Cộng Caphe 56 cửa hàng, Aha 73 cửa hàng, Urban Station Coffee 27 cửa hàng, Passio 74 cửa hàng, Phúc Long 74 cửa hàng, Starbucks 64 cửa hàng.

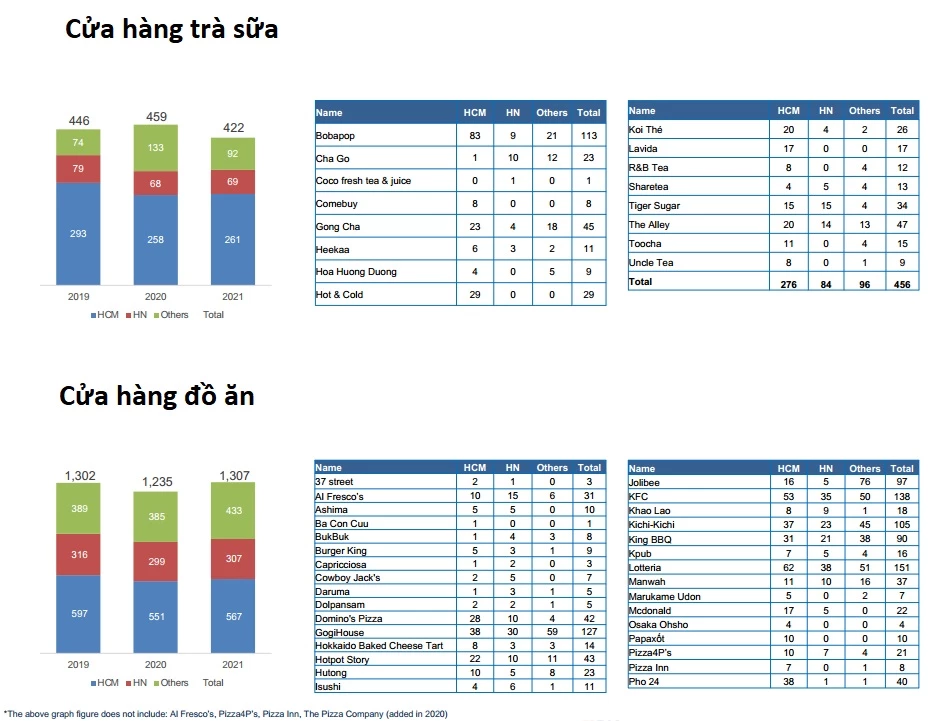

Không thể không nhắc tới hệ thống trà sữa, một trong những chuỗi cửa hàng nhiều cạnh tranh nhất trong những năm trở lại đây. Tuy nhiên, số lượng cửa hàng trà sữa đã giảm khoảng gần 10% khi một số nhà cung cấp rời khỏi cuộc chơi, tổng số cửa hàng là 422 vào năm 2021 so với 459 cửa hàng vào năm 2020 và 446 cửa hàng vào năm 2019. Bobapop dẫn đầu thị trường với 113 cửa hàng, sau đó là Gong Cha với 45 cửa hàng, The Alley 47 cửa hàng, Tiger Sugar 34 cửa hàng, Koi Thé 26 cửa hàng và còn lại là những thương hiệu khác.

Tuy năm 2020, nhiều cửa hàng ăn uống phải đóng cửa do đại dịch, nhưng theo số liệu, năm 2021 số lượng nhà hàng theo chuỗi lại tăng lên 6 lên tới 1.307 cửa hàng so với 1.235 cửa hàng của năm 2020, bằng năm 2019 với 1.302 cửa hàng. Con số này đạt được do hệ thống Jolibee và Kichi Kichi mở rộng kinh doanh. Nổi bật là những thương hiệu với hơn 100 cửa hàng toàn quốc như Gogi House 127 nhà hàng, KFC 138 nhà hàng, Kichi-Kichi 105 nhà hàng, Lotteria 151 nhà hàng, Pizza Hut 100 nhà hàng, Jolibee 97 nhà hàng, King BBQ 90 nhà hàng... Thị trường kinh doanh F&B tại Việt Nam tuy cạnh tranh ngày càng cao nhưng vẫn còn nhiều tiềm năng, tại nhiều thành phố.

Trong hệ thống phòng tập thể thao, tổng số phòng tập đã giảm 3 phòng chỉ còn 113 của năm 2021 so với 116 phòng của năm 2020. Việc kinh doanh phòng tập cũng ít nhiều gặp khó khăn do việc thực hiện giãn cách xã hội. Hệ thống California fitness vẫn dẫn đầu với 36 phòng tập, tiếp theo là Curves với 27 phòng, Olympia Viet Nam với 15 trung tâm, và Elite với 14 trung tâm.

Trong lĩnh vực phân phối điện ảnh, cụm rạp chiếu phim đã bị giảm 2%, còn 178 cụm rạp năm 2021 so với 182 cụm rạp năm 2020, nhưng vẫn tăng so với số lượng 158 cụm rạp năm 2019. CGV Cinemas dẫn đầu thị trường với 84 cụm rạp, tiếp theo là Lotte Cinema 47 cụm rạp, Beta Cineplex 14 cụm rạp, Galaxy Cinema 18 cụm rạp và BHD Star Cineplex 10 cụm rạp.

Trong lĩnh vực phân phối mỹ phẩm, thị trường Thành phố Hồ Chí Minh sôi động hơn nhiều so với thị trường Hà Nội với số lượng gần gấp đôi. Tương tự đối với ngành phân phối đồ dùng cho trẻ sơ sinh và trẻ em, Thành phố Hồ Chí Minh cũng là một nơi kinh doanh đắc địa. Bibomart và Concung cạnh tranh chiếm lĩnh thị trường với 440 cửa hàng của mỗi thương hiệu, tiếp theo là Kids Plaza với 124 cửa hàng, Shop Trẻ Thơ 45 cửa hàng, Soc&Brothers chỉ có 5 cửa hàng, trong khi Tuticare mở rộng lên tới 30 cửa hàng.

End of content

Không có tin nào tiếp theo