Basel 2: Cuộc chạy đua của những nhà băng quy mô lớn

DNVN - Agribank, Sacombank... là những ngân hàng quy mô lớn nhưng vẫn chưa cán đích Basel 2.

Xuất khẩu bắt đầu "ngấm đòn" Covid-19 / NHNN tính mở rộng phạm vi giữ nguyên nhóm nợ cho doanh nghiệp bị ảnh hưởng bởi Covid-19

Basel 2 là hệ thống các tiêu chuẩn về vốn để hạn chế rủi ro kinh doanh của các ngân hàng và tăng cường sức mạnh cho hệ thống tài chính. Khi áp dụng các chuẩn mực an toàn vốn theo Basel II, các ngân hàng tuân thủ các thông lệ, chuẩn mực quốc tế để hội nhập thành công.

Đến nay, 18 nhà băng đã hoàn tất Basel 2 gồm: MB, Techcombank, ACB, VIB, MSB, HDBank, OCB, VPBank, TPBank, VietBank, Viet Capital Bank, SeABank, ShinhanBank, LienVietPostBank, NamABank, Standard Chartered Việt Nam và BIDV.

Trong số đó, thậm chí đã có trường hợp áp dụng thành công cả ba trụ cột Basel II sau một năm được chấp thuận áp dụng sớm Thông tư 41.

Hiện Kienlongbank, Saigonbank, Bac A Bank, VietA Bank, ABBank... đang trong quá trình triển khai, để hoàn tất Basel 2 trong những tháng đầu năm 2020.

Agribank, Sacombank... là những ngân hàng quy mô lớn nhưng vẫn chưa cán đích Basel 2.

Đặc biệt, trong nhóm 10 nhà băng được Ngân hàng nhà nước chọn thí điểm thực hiện sớm, Sacombank đến nay vẫn chưa công bố thông tin nào về việc triển khai áp dụng Basel 2. Tuy vậy, Sacombank cho biết sẽ thực thi thông tư 41 theo đúng lộ trình qui định của NHNN từ ngày 1/1/2020.

Với quy mô tổng tài sản trong top lớn nhất nhóm cổ phần tư nhân, vấn đề của Sacombank nằm ở chất lượng tài sản. Những năm qua, Sacombank liên tục phải xử lý các tài sản xấu được hình thành sau khi nhận sáp nhập Southernbank. Trong quá trình xử lý nợ xấu, Sacombank được áp dụng “cơ chế đặc biệt” từ NHNN để hạch toán.

Mặc dù vậy, trong 3 tháng đầu năm 2020, số dư nợ xấu tại Sacombank cũng có xu hướng tăng, đặc biệt tại nhóm nợ có khả năng mất vốn.

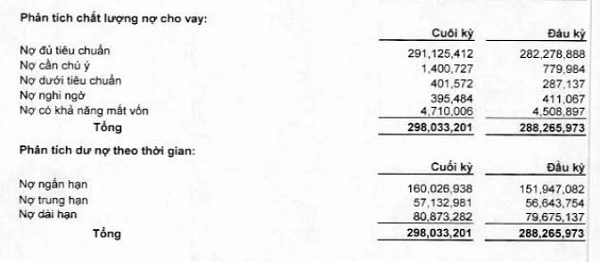

Nợ xấu ở nhóm có khả năng mất vốn chiếm tới 85,5% tổng số dư nợ xấu tại Sacombank. Nguồn: BCTC riêng lẻ quý 1/2020.

Cụ thể, tại BCTC riêng lẻ cho thấy, tổng số dư nợ xấu của Sacombank trong quý I/2020 tăng thêm hơn 300 tỷ đồng so với thời điểm đầu năm, lên 5.507 tỷ đồng. Trong số này, mức tăng mạnh nhất xuất hiện ở nhóm nợ có khả năng mất vốn.

Tại thời điểm ngày 31/3/2020, Sacombank có tới hơn 4.710 tỷ đồng nợ xấu ở nhóm có khả năng mất vốn, chiếm tới trên 85,5% tổng số dư nợ xấu tại ngân hàng vào cùng thời điểm.

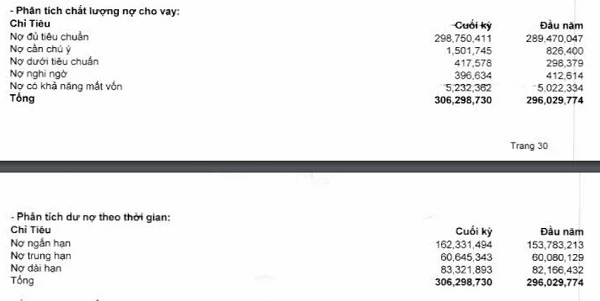

Chất lượng nợ cho vay và nợ ngắn hạn trong quý I/2020 tại Sacombank. Nguồn: BCTC hợp nhất quý I/2020).

Tại BCTC hợp nhất quý I/2020, nợ xấu nội bảng của ngân hàng ở mức 6.046 tỷ đồng, tăng hơn 300 tỷ đồng so với đầu năm. Nợ xấu gia tăng chủ yếu do nợ dưới tiêu chuẩn (nhóm 3) tăng 40%, lên mức hơn 417 tỷ đồng. Nợ có khả năng mất vốn (nhóm 5 - nhóm nợ nguy hiểm nhất) tăng 5%, lên mức 5.232 tỷ đồng. Trong khi đó, cho vay khách hàng chỉ tăng nhẹ 3%, lên mức 306.299 tỷ đồng.

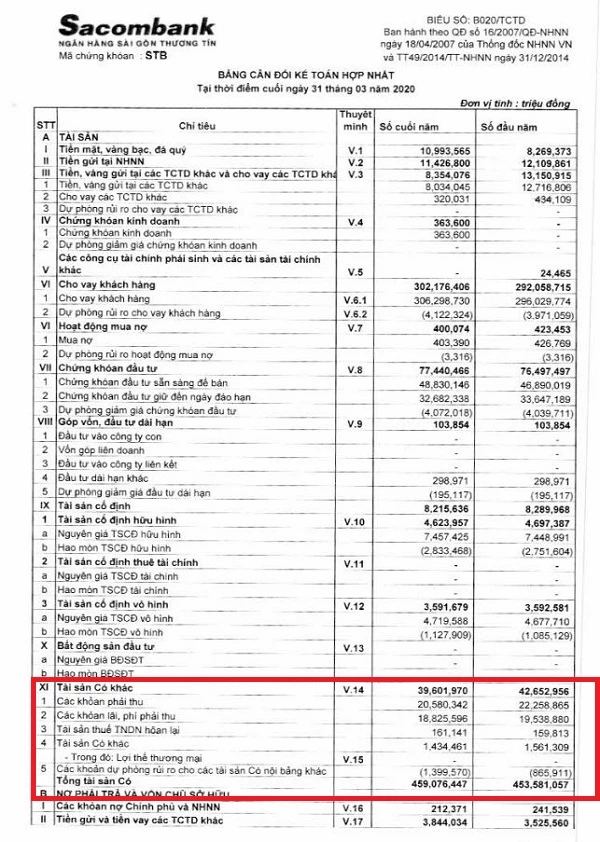

Ngoài ra, quy mô các khoản phải thu tại Sacombank vẫn còn lớn, chiếm khoảng 10% tổng tài sản cho thấy ngân hàng vẫn còn rất nhiều việc phải làm trước khi áp dụng Basel 2.

Các khoản phải thu và tổng tài sản tại Sacombank. Nguồn: BCTC hợp nhất quý I/2020.

Không chỉ riêng Sacombank, nhóm ngân hàng có vốn nhà nước, đặc biệt là Agribank cũng nằm trong "thế khó”. Nhà nước nắm 100% vốn của Agribank, trong nhiều năm liền ngân hàng cũng không được phép giữ lại lợi nhuận, nhà băng chỉ có thể tăng vốn bằng cách phát hành trái phiếu.

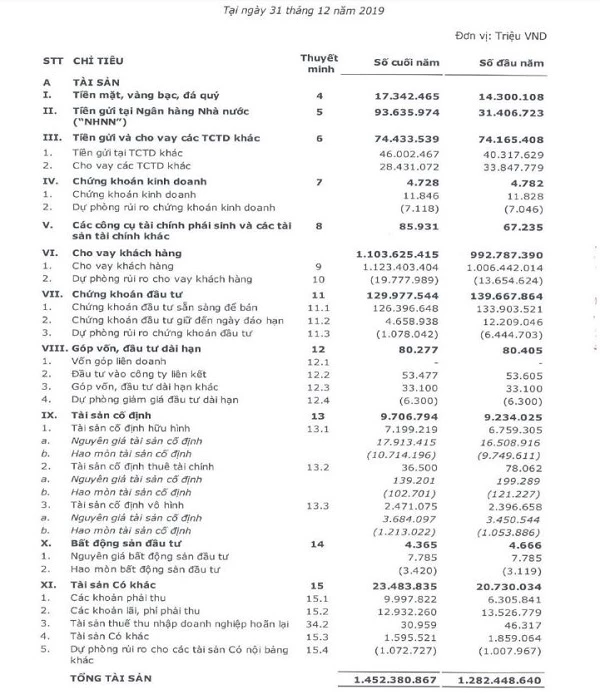

Theo báo cáo tài chính năm 2019 đã kiểm toán, tổng tài sản của Agribank lên tới xấp xỉ 1,45 triệu tỷ đồng, cao nhất trong ngành ngân hàng. Dư nợ cho vay của Agribank khoảng 1,1 triệu tỷ đồng - cũng cao nhất hệ thống.

Năm 2019, lợi nhuận trước thuế của Agribank “bùng nổ” ở mức hơn 13.800 tỷ đồng, chưa kể lợi nhuận năm 2018 đã vượt 10.000 tỷ đồng.

Nguồn: BCTC hợp nhất đã kiểm toán năm 2019 tại Agribank.

Hiện tại, lộ trình cổ phần hóa tại Agribank đã và đang bị chậm do vướng việc xác định giá trị doanh nghiệp liên quan đến đất đai.

Một vấn đề khác cũng nan giải không kém là xác định giá trị thương hiệu Agribank và giải quyết nợ xấu còn tồn đọng.

Hà Phương

End of content

Không có tin nào tiếp theo

Cột tin quảng cáo