Thị trường mỹ phẩm Việt Nam thu hút nhà đầu tư ngoại

Kinh tế 5 tháng chuyển biến tích cực, tạo đà tăng trưởng / Tăng sản lượng vải thiều xuất khẩu sang Nhật Bản

Những “cái bắt tay” cùng có lợi

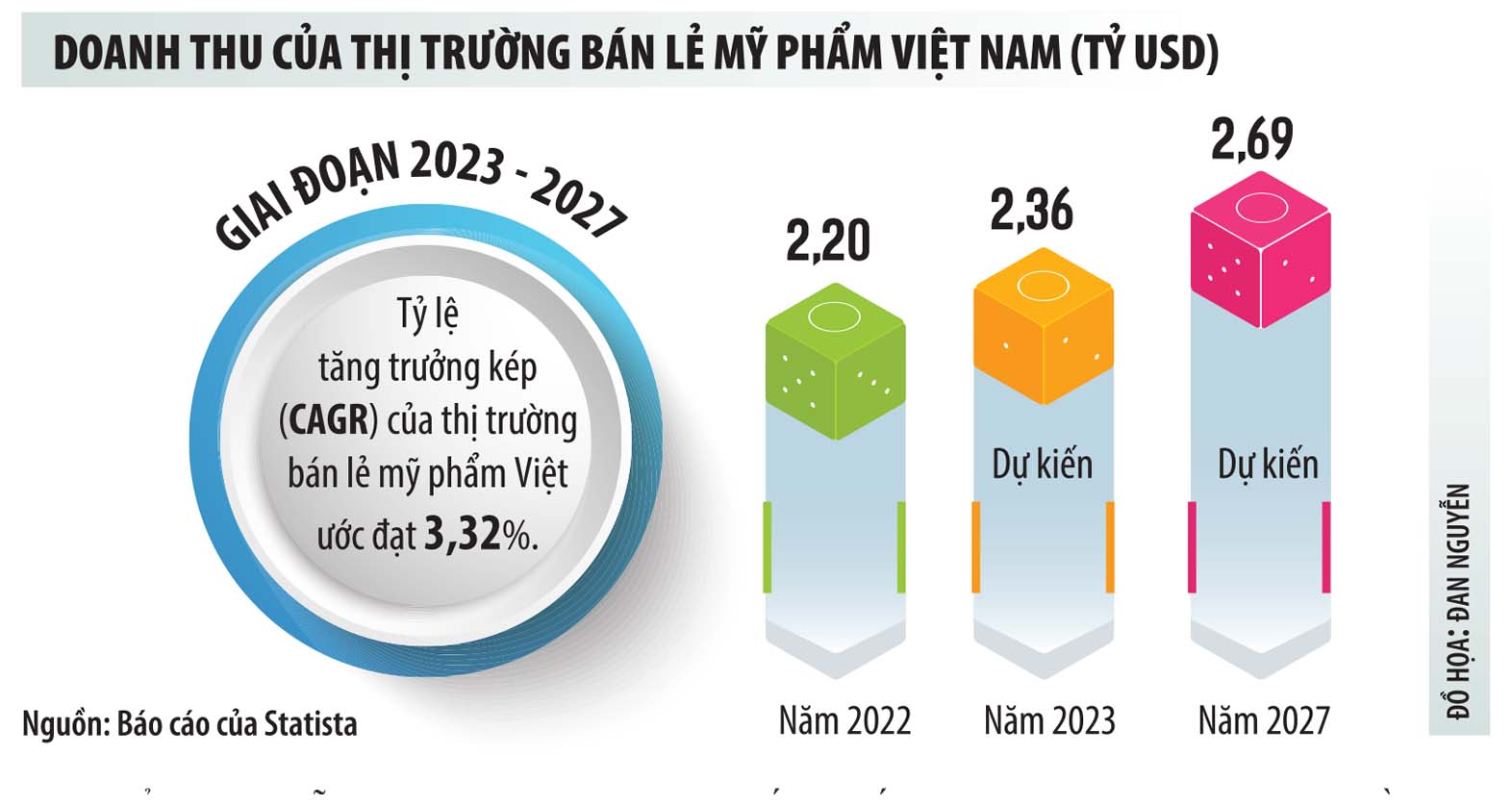

Theo nghiên cứu của Euromonitor International (Tập đoàn nghiên cứu thị trường có trụ sở tại Anh), trong giai đoạn 2018 - 2022, tỷ lệ phụ nữ Việt Nam sử dụng các sản phẩm làm đẹp tăng từ 76% lên đến 86%. Dự kiến, tốc độ tăng trưởng hằng năm của thị trường mỹ phẩm trong thời gian tới sẽ ở mức 15 - 20%.

Báo cáo của Inkwood cũng chỉ rõ, ngành chăm sóc da tại Việt Nam ước tính sẽ đạt 1.344,66 triệu đô vào năm 2028, tăng 6,47% CAGR so với 2022. Sự tăng trưởng của ngành chăm sóc da được cho rằng đến từ hai yếu tố: Nhu cầu gia tăng cho các sản phẩm dành cho da nhạy cảm và sự quan tâm nhiều hơn đến sức khỏe cá nhân của người tiêu dùng Việt.

Để đón đầu sự tăng trưởng trong ngành chăm sóc datại Việt Nam, các doanh nghiệp trong và ngoài nước đã và đang có những chiến lược hợp tác và kế hoạch lâu dài. Mới đây nhất, tháng 3/2024, một doanh nghiệp mỹ phẩm đến từ Hàn Quốc là Công ty LG Vina đã hợp tác với DKSH, đơn vị chuyên cung cấp dịch vụ phát triển thị trường để phân phối cho dòng dược mỹ phẩm cao cấp Physiogel, được Tập đoàn LG Household and Health Care vừa mua lại vào năm 2020.

Ông Kim Kyung Hyo, Giám Đốc bộ phận HDB (Home and Daily Beauty) LG Vina cho biết: “Nhìn thấy sự tiềm năng của thị trường chăm sóc da tại Việt Nam, LG Vina đã lập kế hoạch mở rộng thị trường và gia tăng nhận diện thương hiệu cho Physiogel thông qua sự hợp tác trên trong thời gian ngắn nhất. LG Vina dự kiếntrong năm đầu tiên sẽ đạt doanh thu 20 tỷ đồng và sau 5 năm, mức doanh thu có thể sẽ tăng lên 300 tỷ đồng”.

Trong khi đó, để có thể cung ứng ra thị trường chăm sóc da, làm đẹp chính hãng, đáp ứng nhu cầu và xu hướng của thị trường làm đẹp, chuỗi hệ thống nhà thuốc An Khang lại “bắt tay” cùng với DKSH. Bà Phan Ngọc Đinh Lăng, Giám đốc ngành hàng, chuỗi nhà thuốc An Khang cho biết: “DKSH hiện đang là đối tác chiến lược của rất nhiều các thương hiệu chăm sóc sức khỏe quốc tế. Vì vậy, việc hợp tác này sẽ giúp chúng tôi có thể tiếp cận nguồn hàng chất lượng cao, chính hãng từ các thương hiệu này một cách ổn định, nhanh chóng và dễ dàng”.

Không riêng gì thương hiệu Physiogel mà hiện nay, rất nhiều thương hiệu khác cũng muốn tăng sự nhận diện của mình tại Việt Nam thông qua mua lại các chuỗi cửa hàng bán lẻhoặc lên sàn thương mại điện tử. Điển hình, "ông lớn" thương mại điện tử Alibaba đã mua lại lượng cổ phần thiểu số ở chuỗi cửa hàng chăm sóc sắc đẹp và sức khỏe Hasaki. Hiện chuỗi cửa hàng Hasaki có sự hậu thuẫn từ công ty vốn cổ phần tư nhân (PE) Excelsior Capital Asia, một công ty đặt trụ sở tại Hồng Kông (Trung Quốc).

Ông Hiệp Đinh, nhà sáng lập kiêm CEO Hasaki khẳng định: “Alibaba International nhập cuộc vào Hasaki với tư cách là nhà đầu tư tài chính. Bất chấp các điều kiện vĩ mô đầy thách thức, thương vụ này là minh chứng cho năng lực và mô hình kinh doanh của Hasaki”.

Ra đời vào năm 2016, chuỗi cửa hàng mỹ phẩm và chăm sóc sức khỏe Hasaki hiện vận hành hơn 140 cửa hàng và phòng khám trên khắp Việt Nam. Tính tới tháng 11/2023, cơ sở người dùng của Hasaki đã mở rộng ra 3,8 triệu thành viên, với gần 750.000 người mua sắm mỗi tháng. Hasaki đặt mục tiêu chiếm ít nhất 35% thị phần tại Việt Nam vào năm 2027.

Bên cạnh Hasaki, còn có chuỗi cửa hàng Beauty Box, với sự hậu thuẫn của quỹ Mekong Capital. Quỹ đầu tư này đã rót tiền vào Beauty Box năm 2021. Chuỗi Beauty Box tập trung vào tệp khách hàng cao cấp, đây là chuỗi nằm trong hệ sinh thái của HSV Group, bên cạnh các chuỗi cửa hàng chính hãng của Thefaceshop, Reebok.

Trong khi đó, công ty thương mại điện tử về sản phẩm chăm sóc sắc đẹp và sức khỏe Social Bella của Indonesia cũng bước chân vào Việt Nam cách đây hơn 1 năm. Công ty này có sự hậu thuẫn của L Catterton.

Tuy nhiên, ra đời sớm nhất trong lĩnh vực bán lẻ mỹ phẩm tại thị trường Việt Nam có thể kể đến Medicare (từ năm 2001). Đây là chuỗi duy nhất trong lĩnh vực này tại Việt Nam trong suốt 10 năm, trước khi có sự xuất hiện của Guardian. Tuy nhiên, hiện tại thì hệ thống Medicare chỉ có khoảng 70 cửa hàng, chủ yếu tập trung ở các địa phương ngoài TP Hồ Chí Minh và Hà Nội.

Xuất hiện sau Medicare, nhưng Guardian đã vươn lên dẫn đầu thị trường từ năm 2017, hiện vận hành khoảng 130 cửa hàng vật lý và các nền tảng online. Đây là một thương hiệu của DFI Retail Group, nhà bán lẻ hàng đầu châu Á và là một phần trong hệ sinh thái đa ngành nổi tiếng Trending Martinson.

Tiềm năng thị trường mỹ phẩm tại Việt Nam

Chia sẻ về tiểm năng thị trường mỹ phẩm Việt Nam, ông Phạm Lộc Ninh, Phó Chủ tịch Hội Khoa học các sản phẩm thiên nhiên Việt Nam (VNPS), Viện trưởng viện kỹ thuật chống hàng giả và gian lận thương mại, cho biết thị trường làm đẹp Việt Nam có tốc độ phát triển hàng đầu so với các nước trong khu vực. Trong bối cảnh của sự phát triển không ngừng của ngành công nghiệp sức khỏe và làm đẹp, việc giữ vững vị thế hàng đầu không chỉ là một lợi thế mà còn là một yêu cầu chiến lược quan trọng. Tuy nhiên, đi kèm với sự tăng trưởng là những thách thức khi cạnh tranh trong ngành công nghiệp làm đẹp ngày càng cao.

Ông Chu Quốc Thịnh, Trưởngphòng Quản lý mỹ phẩm (Cục quản lý Dược, Bộ Y tế) thừa nhận, ngành công nghiệp mỹ phẩm ở Việt Nam vẫn là ngành công nghiệp non trẻ, nhiều hạn chế như quy mô sản xuất nhỏ, công nghệ dây chuyền sản xuất chưa hiện đại. Đến nay, tổng số cơ sở sản xuất trong nước là965, tuy nhiên chỉ 35 cơ sở sản xuất trong nước đạt nguyên tắc, tiêu chuẩn thực hành tốt sản xuất mỹ phẩm của Asean. Cùng với đó, với chiến lược truyền thông mạnh, các doanh nghiệp mỹ phẩm nước ngoài đã chiếm lĩnh thị phần lớn. Vì thế, các doanh nghiệp mỹ phẩm Việt Nam hiện nay chỉ chiếm 30% số lượng sản phẩm mỹ phẩm được công bố nên chỉ có thể trụ lại ở phân khúc giá rẻ.

Thực tế cho thấy, hiện nay có rất nhiềuhãng mỹ phẩm cao cấp trên toàn cầu đã xây dựng các kênh phân phối lẻ, mở văn phòng đại diện chính thức tại Việt Nam để mở rộng thị phần. Tiêu biểu nhất là Unilever chiếm đến 12% thị phần Việt Nam. Bên cạnh đó còn có một số thương hiệu khác như Pond’s, Beiersdorf (Nivea), LG Vina Cosmetic (Ohui, The Face Shop), L’Oreal…

Để phát triển và cạnh tranh thị phần với các nhà đầu tư nước ngoài, nhiều doanh nghiệp đã đầu tư vào xây dựng nhà máy sản xuất mỹ phẩm tại Việt Nam và hướng đến việc mở rộng thị trường xuất khẩu, đáp ứng nhu cầu ngày càng tăng của thị trường quốc tế đối với các sản phẩm mỹ phẩm chất lượng cao và có nguồn gốc hữu cơ. Đó là lý do hiện nay, rất nhiều doanh nghiệp mỹ phẩm Việt ngày càng hướng tới tiêu chuẩn CGMP (bộ tiêu chuẩn dành cho các đơn vị sản xuất mỹ phẩm).

Tuy nhiên, ông Chu Quốc Thịnh cho rằng, bên cạnh đáp ứng tiêu chuẩn CGMP, doanh nghiệp Việt cần chú trọng đến chất lượng sản phẩm, tính nền vững, đổi mới công nghệ và tiếp cận khách hàng thông qua các kênh trực tuyến. Đồng thời, các doanh nghiệp Việt cũng phải nâng cao năng lực cạnh tranh và duy trì sự linh hoạt, thay đổi phù hợp để đáp ứng nhu cầu khách hàng.

Đối với các thương hiệu mới muốn gia nhập thị trường, nên tập trung vào việc xây dựng lòng tin và tạo dựng uy tín trong mắt khách hàng bằng cách sử dụng nguyên liệu tự nhiên và các thành phần an toàn, bảo vệ sức khỏe cho người dùng; đồng thời, việc đưa ra thông tin chính xác về sản phẩm và những lợi ích của nó cũng là một yếu tố quan trọng trong việc thu hút khách hàng.

Hiện nay, xu hướng thị trường đang chuyển đổi sang sản phẩm organic, sản phẩm có nguồn gốc tự nhiên. Vì vậy, các thương hiệu cần tìm cách cập nhật và phát triển sản phẩm của mình để đáp ứng được nhu cầu này. Các nhà sản xuất phải không ngừng nghiên cứu và phát triển sản phẩm mới để đáp ứng nhu cầu của khách hàng, đồng thời phải tìm cách tăng tính cạnh tranh và thu hút khách hàng.

Dẫu vậy, với những chiến lược kinh doanh khác nhau, các thương hiệu đang tìm kiếm cơ hội để khai thác hiệu quả tiềm năng từ nguồn khách hàng Việt. Thị trường Việt Nam chắc chắn sẽ mang lại nhiều cơ hội cho các hàng mỹ phẩm nhập khẩu và nội địa cạnh tranh, tạo ra sự bùng nổ trong thời gian tới, đặc biệt là dòng sản phẩm chăm sóc da và sản phẩm trang điểm.

End of content

Không có tin nào tiếp theo

Xem nhiều nhất

Thao túng cổ phiếu AAT, giám đốc tài chính Tiên Sơn Thanh Hóa bị phạt 1,5 tỷ đồng

Giá nông sản ngày 6/3: Cà phê, hồ tiêu cùng tăng giá

Bộ Công Thương yêu cầu doanh nghiệp xăng dầu không găm hàng, duy trì nguồn cung ổn định

Giá heo hơi ngày 6/3: Tiếp tục giảm, nhiều nơi xuống mức 62.000 đồng/kg

Thúc đẩy nhập khẩu xăng dầu từ Đông Nam Á để bù đắp thị trường Trung Đông

Ra mắt thẻ tín dụng chuyên biệt trong bán lẻ điện tử, hàng tiêu dùng