Vì sao ngân hàng ‘ôm’ trái phiếu bất động sản?

Bình Dương: Xử lý loạt dự án gây nhiễu loạn thị trường bất động sản, bất chấp pháp luật / Bắt Tổng giám đốc công ty Bất động sản Thiên Ân Phát vì bán dự án "ma"

|

|

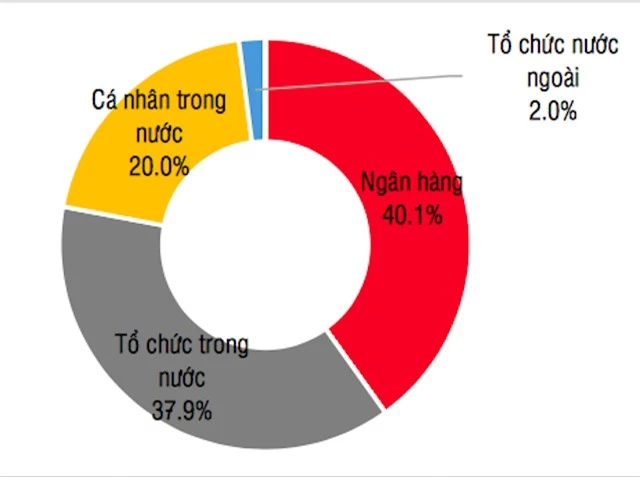

Cơ cấu nhà đầu tư trái phiếu bất động sảntrên thị trường sơ cấp |

Mặc dù kênh trái phiếu được thúc đẩy với mong muốn giảm phụ thuộc vào nguồn vốn ngân hàng, tuy nhiên, trong không ít đợt phát hành trái phiếu doanh nghiệp (TPDN), các nhà băng lại xuất hiện và "ôm" trọn lô. Việc này có thể gây ra nhiều rủi ro rất lớn cho nền kinh tế.

Ngân hàng nào mua trái phiếu bất động sản nhiều nhất?

Trong bối cảnh nền kinh tế gặp khó khăn do ảnh hưởng dịch Covid-19, các doanh nghiệp bất động sản cũng bị ảnh hưởng nặng nề, khiến thanh khoản trên thị trường rất thấp, sản phẩm tồn đọng nhiều. Vì vậy việc cơ cấu nguồn tài chính cũng trở nên khó khăn.

Khó vay tín dụng ở các ngân hàng, nên các doanh nghiệp bất động sản đẩy mạnh phát hành trái phiếu để vay vốn.

Báo cáo của CTCP Chứng khoán (SSI) mới đây cho thấy trong quý II, các ngân hàng mua vào tổng cộng 38,4 nghìn tỷ đồng TPDN của các tổ chức phi tín dụng trên thị trường sơ cấp, tương đương 31% tổng lượng phát hành (loại trừ ngân hàng) của toàn thị trường. Trong đó, các ngân hàng tập trung mua các trái phiếu bất động sản.

Cụ thể, nhóm các DN bất động sản phát hành 71.600 tỷ đồng, chiếm 41,8% tổng lượng phát hành và tăng 57,5% so với cùng kỳ. Trong đó, ngân hàng thương mại mua 28.200 tỷ đồng trái phiếu bất động sản, chiếm 40% tổng lượng phát hành của các DN bất động sản.

Tuy nhiên, số lượng TPDN mà các ngân hàng mua thực tế có thể lớn hơn đáng kể, do nhiều lô phát hành chỉ ghi chung chung là tổ chức trong nước mua. Theo báo cáo tài chính của các nhà băng, đến hết quý I/2020, lượng trái phiếu của tổ chức kinh tế do 18 ngân hàng thương mại niêm yết nắm giữ đã là 165,2 nghìn tỷ đồng, tăng 37,2 nghìn tỷ đồng so với cuối năm 2019, trong đó nhiều nhất là Techcombank và VPBank.

Trong 6 tháng đầu năm lượng trái phiếu của tổ chức kinh tế của Techcombank và VPBank tăng mạnh so với cuối năm 2019. Cụ thể, Báo cáo tài chính hợp nhất quý II của Techcombank ghi nhận khoản mục đầu tư trái phiếu do các tổ chức kinh tế trong nước phát hành tăng lên hơn 38.869 tỷ đồng, so với con số cuối năm 2019 là 3.398 tỷ đồng. Trong đó, trái phiếu do các tổ chức kinh tế trong nước phát hành đến ngày đáo hạn là 700.000 triệu đồng.

Tương tự, VPBank cũng ghi nhận khoản mục "chứng khoán nợ do các tổ chức kinh tế trong nước phát hành" (thông thường đa phần là trái phiếu doanh nghiệp) đã tăng rất mạnh trong 6 tháng đầu năm, từ hơn 14.222 tỷ đồng lên hơn 27.830 tỷ đồng, tương đương tăng khoảng 13.600 tỷ đồng, tức tăng 96%.

Phải chăng vì lãi suất trái phiếu của nhóm DN bất động sản cao, tạo ra sức hấp dẫn với các ngân hàng?

Thực tế, các trái phiếu bất động sản trong quý II có kỳ hạn bình quân là 3,26 năm và lãi suất phát hành bình quân là 10,42%/năm - giảm so với mức 3,85 năm và 10,77%/năm của quý I.

Như vậy, lãi suất bình quân của TPDN bất động sản vẫn còn thấp hơn so với nhiều nhóm DN khác như nhóm phát triển hạ tầng (11%/năm), nhóm năng lượng và khoáng sản (10,5%/năm)…

"Siết" tình trạng "lách" cho vay

Có thể ngân hàng thương mại đầu tư mua TPDN bất động sản không hẳn vì ham lãi suất cao mà đằng sau đó còn có thể là câu chuyện cơ cấu lại nợ, “lách” cho vay.

Nhiều khoản vay đang có nguy cơ biến thành nợ xấu, do đó không loại trừ khả năng các DN phát hành trái phiếu và ngân hàng mua. DN bất động sản dùng tiền bán trái phiếu đó để trả nợ cho ngân hàng và đây là một hình thức đảo nợ.

Ngoài ra, Ngân hàng Nhà nước “siết” cho vay bất động sản và khống chế tỷ lệ cho vay đã khiến các ngân hàng khó khăn trong việc tiếp tục cho vay đối với lĩnh vực này. Vì vậy, không tránh khỏi những trường hợp ngân hàng “lách” cho DN vay bằng cách mua trái phiếu. Như vậy, nguồn vốn đó cũng từ phía ngân hàng ra và chảy vào lĩnh vực bất động sản, thay vì cho vay trực tiếp đang bị siết chặt.

Các nghiệp vụ tài chính lòng vòng này đã khiến giải pháp kiểm soát dòng vốn chảy vào những lĩnh vực nhiều rủi ro như bất động sản của Ngân hàng Nhà nướcbị mất tác dụng. Đó cũng là lý do mà cơ quan này đang lấy ý kiến về dự thảo thông tư quy định tổ chức tín dụng, chi nhánh ngân hàng nước ngoài (gọi chung là tổ chức tín dụng) mua, bán TPDN.

Theo đó, những ngân hàng có tỷ lệ nợ xấu dưới 3% mới được mua TPDN; ngân hàng cũng không được mua trái phiếu của DN có phát sinh nợ xấu tại tổ chức tín dụng mua và tại tổ chức tín dụng khác trong vòng 12 tháng gần nhất trước thời điểm quyết định phê duyệt mua.

Ngoài ra, tổ chức tín dụng không được mua TPDN phát hành có mục đích để góp vốn, mua cổ phần tại DN khác.

Mới đây, Thủ tướng Chính phủ đã ký ban hành Nghị định số 81/2020/NĐ-CP sửa đổi (Nghị định 81), bổ sung một số điều của Nghị định số 163/2018/NĐ-CP (Nghị định 163) quy định về phát hành TPDN có hiệu lực từ ngày 1/9/2020.

Mức dư nợ TPDNphát hành riêng lẻ tại thời điểm phát hành bao gồm cả khối lượng dự kiến phát hành không được vượt quá 5 lần vốn chủ sở hữu theo báo cáo tài chính quý gần nhất tại thời điểm phát hành được cấp có thẩm quyền phê duyệt.

Số lần phát hành trái phiếu cũng sẽ bị siết lại trước tối thiểu 6 tháng, mỗi DN chỉ có thể phát hành 1-2 đợt mỗi năm. Và mỗi đợt phát hành phải hoàn thành trong thời hạn 90 ngày kể từ ngày công bố thông tin.

End of content

Không có tin nào tiếp theo

Xem nhiều nhất

Bộ Công Thương ban hành quy định mới về truy xuất nguồn gốc thực phẩm

Giá nông sản ngày 4/3: Cà phê tăng nhẹ, hồ tiêu duy trì ở vùng giá thấp

Giá heo hơi ngày 4/3: Miền Bắc, miền Trung tiếp đà giảm, miền Nam đứng giá

Việt Nam đề nghị EAEU gỡ nút thắt cho dệt may và thủy sản

Căng thẳng Trung Đông leo thang, doanh nghiệp thuỷ sản cần làm gì?

Châu Á ‘nín thở’ trước nguy cơ đứt gãy nguồn cung năng lượng do xung đột tại Trung Đông