Phương Nam sắp bán nốt 7,5% vốn tại CGV

Thay đổi diện tích siêu thị, cửa hàng Bách Hóa Xanh vượt doanh thu 3 tỷ đồng/tháng / Thương vụ VinPro mua Viễn Thông A sắp hoàn tất

Ngày 27/8, CTCP văn hóa Phương Nam đã thông qua nghị quyết về việc chuyển nhượng phần vốn góp còn lại của công ty tại Công ty TNHH CJ CGV Việt Nam.

Theo đó, Phương Nam sẽ chuyển nhượng nốt 7,5% vốn tại CGV Việt Nam với giá trị dự kiến 101 tỷ đồng, cao gấp gần 9 lần so với giá vốn của khoản đầu tư, là 11,5 tỷ đồng. Dự kiến, việc chuyển nhượng sẽ được thực hiện ngay trong năm nay.

Trước đó, Phương Nam cũng đã bán 12,5% vốn tại CGV Việt Nam cho một công ty vừa thành lập chưa đầy 2 tháng, với giá 160 tỷ đồng. Như vậy, 20% vốn của CGV Việt Nam được Phương Nam bán với giá khoảng 261 tỷ đồng, tương ứng mức định giá hơn 1.300 tỷ đồng cho công ty này.

Nguyên nhân khiến Phương Nam bán gấp phần vốn tại CGV Việt Nam là do tình hình kinh doanh khó khăn, dẫn đến tình hình tài chính khó khăn. Tổng nợ ngắn hạn của Phương Nam vượt tài sản ngắn hạn 195 tỷ đồng và tổng nợ phải trả nhà cung cấp là 321 tỷ đồng.

Ngoài ra, khoản nợ với đối tác Cross Junction Investment Pte.Ltd (CJI) gồm nợ gốc (7 triệu USD) và lãi vay (khoảng 18,5 tỷ đồng) được công ty thế chấp bằng toàn bộ phần vốn góp của công ty vào Công ty TNHH CJ CGV Việt Nam đến hạn thanh toán là 30/6/2018 không được tiếp tục gia hạn.

Trong khi đó, Phương Nam lại không vay được ngân hàng do không có tài sản đảm bảo, đồng thời cũng do ràng buộc không được huy động vay từ các tổ chức, cá nhân khác theo hợp đồng vay với đối tác CJI.

CGV Việt Nam tiền thân là Megastar, được thành lập năm 2005, trong đó Phương Nam nắm 20% vốn điều lệ và Envoy nắm 80%. Năm 2006, Megastar muốn đầu tư thêm các cụm rạp chiếu nên muốn tăng vốn điều lệ từ 4 triệu USD lên 8 triệu USD. Tuy nhiên, quy định doanh nghiệp nước ngoài chỉ được nắm tối đa 80% đã trói "Megastar", bởi lẽ để tăng vốn, phía Phương Nam cũng phải bỏ một số tiền tương ứng với tỷ lệ 20% (800.000 USD). Trong khi đó, Phương Nam lúc này không dư dả về vốn nên không có ý định tiếp tục góp vốn.

Thay vào đó, Phương Nam đồng ý nhượng quyền góp vốn vào Megastar cho Envoy và Envoy sẽ góp 800.000 USD dưới danh nghĩa của Phương Nam và Phương Nam được nhận một khoản tiền 400.000 USD thông qua một bản hợp đồng.

Đến năm 2011, Envoy bán toàn bộ cổ phần trong Megastar cho Tập đoàn CJ Hàn Quốc và sau đó cụm rạp này đồng loạt được đổi tên thành CGV.

Lúc này, Phương Nam kinh doanh khó khăn và chịu lãi ngân hàng tới 22%. CJ đã "hỗ trợ" Phương Nam bằng cách giới thiệu cho Phương Nam vay của CJI 7 triệu USD với lãi suất chỉ 4% nhưng được thế chấp bằng toàn bộ 20% vốn góp tại Megastar. Theo Báo Pháp Luật, CJI chính là công ty con của Tập đoàn CJ.

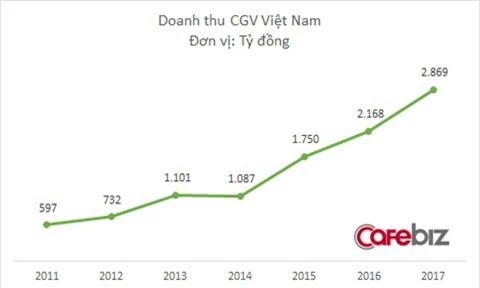

Hiện nay, CGV Việt Nam do Tập đoàn CJ sở hữu 80%. Chuỗi rạp chiếu phim CGV tính đến cuối năm 2017 có 53 cụm rạp với 324 phòng chiếu. Năm 2017, doanh thu CGV đạt gần 2.900 tỷ đồng, trong đó doanh thu chiếu phim khoảng 1.460 tỷ đồng. CGV hiện nắm hơn 45% thị phần chiếu phim, cao hơn cả 4 chuỗi Lotte, Galaxy, BHD và Trung tâm chiếu phim Quốc gia Việt Nam cộng lại.

End of content

Không có tin nào tiếp theo